BLender: prestito tra privati o investimento?

Il social lending si sta affermando costantemente grazie alla formula del prestito tra privati. Tra le piattaforme specializzate in questi finanziamenti troviamo BLender. Quindi alla domanda di che cosa si occupa BLender la risposta è molto semplice: mette a confronto le richieste di chi cerca un prestito con le proposte di finanziamento da parte di privati che vogliono sfruttare questa modalità come investimento. Vediamo come funziona.

Funzionamento e caratteristiche

Il social lending menzionato in modo semplicistico all’inizio può avere in realtà varie forme. In particolare la piattaforma di BLender si è specializzata nella modalità che viene definita peer to peer lending. Può svolgere questo tipo di servizio grazie ad una regolare autorizzazione rilasciata alla UAB BLender Italia Srl (da aprile 2017) quale agente outsourcer in Italia dell’omonimo istituto di Moneta Elettronica avente sede in Lituania.

Il sistema sfruttato per fornire prestiti a tassi concorrenziali (e per ridurre il rischio di insolvenza) si fonda invece sul principio di ripartizione del rischio. Quindi chi vuole un finanziamento indica l’importo, la durata e il tasso che vorrebbe sostenere, che una volta inserito nel sistema, viene visualizzato da chi si è registrato come finanziatore o investitore.

Un solo prestito è ripartito in varie quote per cui un investitore che decide di investire la somma X di fatto non finanzia un solo richiedente, ma una ‘molteplicità’. Questo ‘smistamento’ dei prestiti tra vari finanziatori avviene grazie ad un programma appositamente sviluppato che prende il nome di DirectMatchTM. Come ulteriore forma di tutela troviamo la presenza di un fondo di garanzia dedicato ai prestatori che possono comunque essere a rischio di insolvenza.

Ricapitolando il funzionamento in senso stretto prevede, sia per chi presta che per chi richiede il finanziamento, alcuni passaggi tipici che sono:

- la registrazione;

- l’inserimento dei propri dati personali;

- l’inserimento dei dati del prestito per i richiedenti, e selezione dei parametri accettabili per i finanziatori;

- l’incontro virtuale di domanda/offerta nel marketplace della piattaforma;

- l’attesa che il sistema giunga all’evasione della domanda dopo una serie di controlli.

Come si fa la registrazione

I servizi possono essere logicamente fruiti solo previa registrazione gratuita, ma non c’è necessità di fare il download della piattaforma essendo questa web based. L’operazione di registrazione serve sia per aprire un conto come finanziatore che come finanziato. Questa può essere fatto online su pc oppure con app per la quale è invece necessario il download sul proprio device.

Se si sceglie il Pc si deve cliccare su ‘Registrati’ mentre se si opta per l’app la voce da selezionare è “Apertura nuovo conto”.

Avviata la fase di registrazione si deve fare la prima scelta ovvero se si vuole essere prestatori o finanziati.

I form da completare sono quelli standard (ci sono tutorial che guidano nella procedura che comunque rimane agevole e facile anche se non si dovessero consultare), quindi vanno completati con i dati personali, reddituali, anagrafici, ecc. I prestatori/investitori hanno la facoltà di attivare il servizio Autoblen, che permette di stabilire dei range di investimento, così che il sistema continui a fare investimenti in modo automatico, rispettando i parametri inseriti. All’12 giugno 2018 il servizio, indicato anche come ‘Percorso Premium’, viene offerto ancora come gratuito. L’attivazione verrà richiesta in fase di registrazione ma potrà essere disabilitata (o riattivata) in qualsiasi momento attraverso l’area personale.

Questo non rappresenta il solo servizio dedicato ai prestatori in maniera esclusiva, essendoci anche Re-blend attraverso cui i finanziatori potranno cedere od ‘acquistare’ le proprie quote di investimento. Anche in questo caso la procedura è molto semplice nel particolare basterà:

- entrare nella propria area personale;

- accedere alla pagina “gestione prestatori”;

- cliccare su “vendita prestiti” ed indicare i finanziamenti/investimenti che si vuole cedere;

- cliccare su “vendita prestiti che ho scelto”.

Questa funzione permette di rimonetizzare immediatamente i propri investimenti anche se la vendita non è logicamente automatica, perché una volta espressa la propria preferenza bisognerà attendere che qualcuno sia interessato ad acquistare le quote.

Cosa devono fare i richiedenti un prestito?

Dopo aver completato la registrazione ed essersi assicurati che il proprio account è attivo, si può passare alla fase di richiesta del prestito che dovrà essere di un importo compreso tra 1000 e 10000 euro. Quindi vanno date le informazioni necessarie per una valutazione di affidabilità che viene svolta in tempi che gli utenti dei forum genericamente indicano come “brevi”. Le informazioni richieste sono:

- Motivo per cui si richiede il prestito;

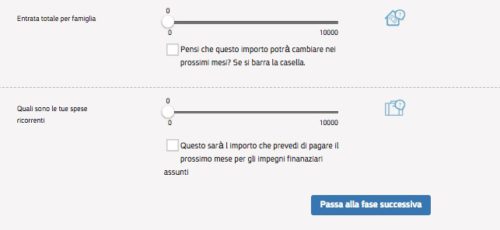

- Proprio reddito indicando anche il giorno in cui si vuole effettuare il pagamento della rata di rimborso mensile;

- Se si percepiscono altre forme di reddito complessive del nucleo familiare, e quali sono le spese mensili che vengono sostenute per la vita familiare;

- tasso ‘ideale’;

- la durata (fino a 36 mensilità);

- le varie voci necessarie per la valutazione del Credit Score.

(Fonte sito ufficiale BLender – data: 12 giugno 2018)

Come requisiti necessari si deve invece:

- avere un reddito dimostrabile (anche non direttamente);

- essere maggiorenni;

- avere un Iban (il solo modo di rimborso è tramite rid bancaria su un conto corrente, prepagata con Iban, ecc).

Gestione finanziamento

La gestione avviene all’interno dell’area personale potendo seguire il piano di rimborso mano a mano che si procede, e potendo anche sfruttare l’estinzione anticipata (sempre nell’area “Gestione del finanziamento”) che permette di pagare il saldo residuo subito.

Cosa devono fare i finanziatori

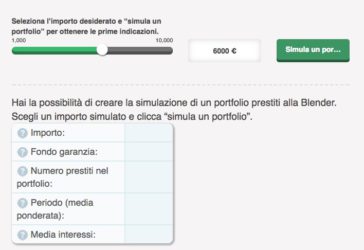

Se la registrazione su BLender è spinta da una diversificazione dei propri investimenti, allora si dovrà scegliere l’importo da finanziarie. Per valutare le varie proposte si può usare il simulatore presente sul sito che valuta in modo automatico tutte le situazioni presenti nella piattaforma ripartendo il rischio e distribuendo la somma che si vuole investire, facendo un calcolo anche del tasso medio raggiungibile. La somma che si può investire deve essere comunque compresa tra 1000 e 10 mila euro.

Il simulatore mostrerà in primis la distribuzione delle varie quote in un grafico oltre alla media dei tassi d’interesse e della durata degli stessi finanziamenti.

Vi è la possibilità di andare ancora di più nel dettaglio controllando il tipo di diversificazione che il sistema sta proponendo. Se si accetta questa composizione, con Autoblend, il sistema periodicamente farà lo stesso tipo di investimento, mantenendo caratteristiche simili.

N.b. Fino a questo punto però si tratta di sola simulazione quindi non stiamo investendo realmente i nostri soldi. Questo ci permette di valutare anche altre simulazioni. Quando si trova la combinazione che ci soddisfa di più si parte con l’investimento vero e proprio cliccando sul pulsante in basso ‘Inizia’.

Cosa ci guadagna la piattaforma?

Il social lending si è fatto spazio perché costa meno dei prestiti bancari. Ciò non significa però che non ci sono commissioni. Per la precisione BLender prende delle commissioni che sono pari a:

- commissione del 4,5% per chi riceve i prestiti con un minimo di 50 euro;

- commissione dell’1,5% sull’incasso di ogni rata per i prestatori;

- commissione dello 0,45% in caso di re-bland.

(Fonte sito ufficiale BLender – Data: 12 giugno 2018)

- Guida al Social Lending

- BLender

- Borsa del Credito

- Evenfi

- Motusquo

- Opyn

- Prestiamoci

- Smartika

- Sociallending

- Soisy